Por ello la idea es analizar en profindidad la evolución y la polítcia de deuda pública para el Uruguay.

I) La Deuda Pública: Los datos de 2004 a 2019.

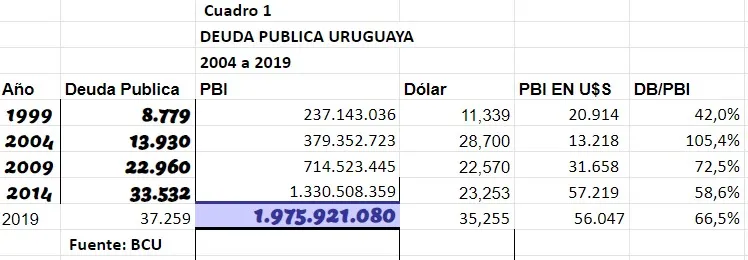

Respecto a la evolución de la deuda bruta el cuadro 1 nos muestra los datos que nos plantean un crecimiento de la deuda desde un orden de 9 mil millones de dólares a 37 mil entre 1999 y 2019, siendo en 2004 un orden de 14 mil millones de dólares.

II) La Deuda Pública sobre el PBI

Es claro que a efectos de analizar el impacto de la deuda pública sobre la economía del país el elemento central debe ser su peso en el Producto, dado que ellos nos da información sobre la sustentabilidad del proceso de endeudamiento. Para analizar el impacto de dichos valores de la deuda bruta en la economía nacional, el propio cuadro 1 compara las deudas públicas con el PBI.

Queremos poner el tema en su justo término.

La deuda de un país debe ser analizada como un hogar analiza su capacidad de endeudamiento. Es decir en relacióm a sus ingresos (en el caso del Pais el Producto Bruto Interno), ya que una deuda no es en si misma alta o baja, sino lo es como porcentaje del ingreso sea de los hogares o del país.

Como se ve en el cuadro la deuda tuvo un crecimiento muy importante en el marco de la crisis 1999 — 2003, llegando en el caso de la deuda bruta a ser 3% por encima de un año de producto bruto interno- Es como si en nuestras casas debiéramos más de un año de nuestro ingresos comunes. Lo mismo había pasado en el año 1982/83.

Ese proceso tuvo una reducción importante en el caso de la deuda bruta hasta 2011, para estabilizarse allí en un orden del 60% del PBI y crecer entre 2016 y 2019.

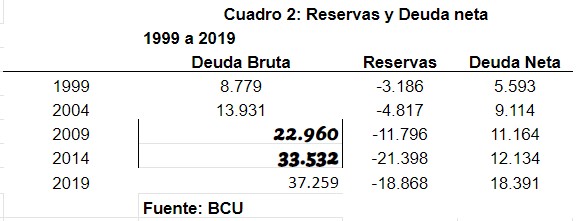

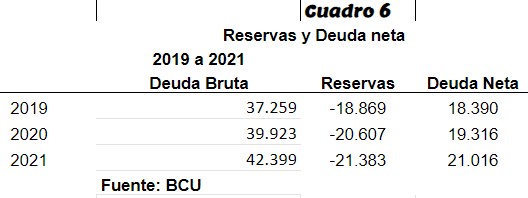

La otra cuestion es que, al igual que en los hogares, es necesario analizar los ahorros que se tienen para hacer frente a eventuales necesidades de pago de la deuda. En lo que se refiere al país esos ahorros se denominan Activos de Reserva. La deuda bruta menos los activos de reserva dan lugar a lo que se conoce como deuda neta.

Como se ve en el cuadro los activos de reserva eran casi inexistente entre 1999 y 2004 y se acumularon de manwra relevante durante los dos primeros periodos del FA y luego se disminuyeron, pero manteniendo un nivel alto. Por ello si miramos 2004 y 2019 de este cuadro y los comparamos con el PBI tenemos que la relación de la deuda neta con el PBI bajó, durante los gobiernos del Frente Amplio, de 89 a 33% sobre el PBI.

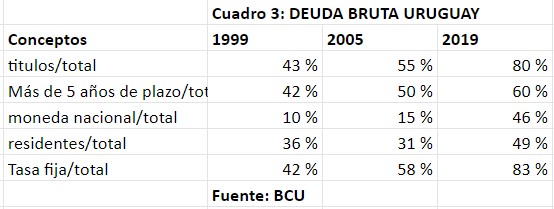

III) La Composición de la deuda Pública.

El segundo elemento que debe ser analizado es lo que se da en llamar el perfil de la deuda, es decir como se compone la deuda pública uruguaya.Elegimos en este caso 5 indicadores: quienes son los acreedores, sus plazos, su moneda, sus tasas y la residencia de los acreedores.

El cuadro 3 nos indica que hubo significativos cambios en la composición de la deuda pública, lo que se llama el perfil de la deuda.

En primer lugar aumentó la participación de los títulos de deuda pública en la deuda, en detrimento de los préstamos internacionales y otras formas de endeudamiento con los organismos internacionales multilaterales de crédito, como el FMI y el Banco mundial entre otros. O sea hoy prácticamente es inexistente la deuda con organismos internacionales de crédito (era casi el 100% en la crisis de 1982/83) y alta luego de la crisis de 1999/2002.

Es evidente que esto tiene su aspecto positivo en relación al grado de dependencia que genera el proceso de deuda con los organismos multilaterales de crédito que no es sólo económica en términos de pago de intereses, sino por los condicionamientos que impone a la política pública. Basta recordar por ejemplo préstamos de ajuste estructural del Banco Mundial de los años 90 en salud o educación o las políticas impuestas por el FMI en los 60 y los 80.

En segundo lugar la deuda de mediano plazo aumentó su participación en relación a las deudas cuyos vencimientos son inferiores a un año. Ello implica que de alguna manera la presión del servicio de la deuda se reduce en lo inmediato y permite un mayor manejo de los recursos públicos hacia el crecimiento y por ende puede mejorar la perspectiva de la relación deuda sobre producto hacia el futuro.

En tercer lugar la deuda en moneda nacional era insignificante y pasó a representar más la mitad de la deuda pública. Esto representa una mejora en el perfil de la deuda debido al tema del descalce entre monedas, ya que el país genera sus ingresos presupuestales en moneda nacional y el pagar intereses en dólares presenta gran riesgo, como ya pasó en las dos crisis de deuda antes mencionadas..

En cuarto lugar aumentó la deuda interna que pasó de ser un tercio de la deuda total a casi la mitad de la deuda pública, siendo la otra mitad deuda externa.

En quinto lugar la deuda a tasa fija, es decir la que no varía paso de ser menos de la mitad de la deuda a más del 80% del total. La importancia de la tasa de interés fija radica en que se excluyen los riesgos de aumento en las tasas (cuando ésta es variable) y es previsible que en los próximos años ellas aumenten, como ya está pasando..

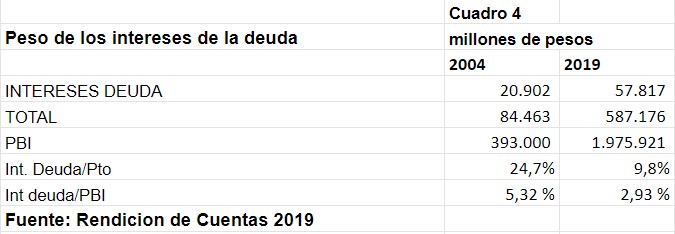

Otro elemento importante se refiere a que la gestion de la deuda permitió reducir el peso de los intereses de la deuda y por ende liberó recursos que en el caso de estos 15 años permitieron aplicarse a la mejora del gasto social.

El cuadro 4 lo muestra.

En síntesis es claro que la política de la deuda pública ha sido exitosa para quitar el peso del endeudamiento sobre el proceso económico.

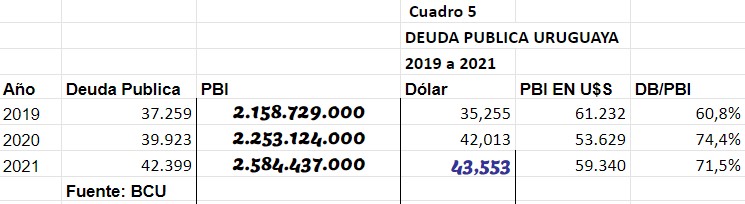

iv) La Deuda Pública: Los datos de 2019 a 2021.

El cuadro 5 nos muestra la evolución en estos dos años de la deuda pública. Como los datos del PBI han cambiado no se puede hacer una serie que continue la historica. Por ello comparamos 2020 y 2021 con 2019 todos ellos con los datos del PBI de la nueva metodología de cuentas nacionales del BCU.

Vemos que la deuda ha crecido en un orden de 5 mil millones de dólares y en términos del producto ha crecido de un orden de 60 a 74% del PBI en 2020 y se ha reducido levemente en 2021, a pesar del crecimiento económico

Respecto a la deuda neta y los activos de reserva la información nos la trae el cuadro 6 que nos muestra que hay un crecimientpo de activos y tambien de la propia deuda neta en estos dos años.

Es claro que este acceso al endeudamiento, en las condiciones de plazos, tasas, momedas, etc ha sido posible pues la estructura financiera que el Frente Amplio dejó daba las garantias para ello. Incluso con la incorporación de prestamos contingentes acrdados para eventuales situaciones graves y que fueron usado en estos dos años.

O sea logramos reducir drásticamente el peso de la deuda, su perfil así como su costo y dejamos una estructura que posibilito financiar el magro presupuesto (obvio podria haber sido mucho mas) para enfrentar la pandemia.